O idee utopică și anume crearea unei bănci exclusiv pentru necesitățile agricultorilor, pare să fi găsit susținere la actualul ministru al Agriculturii din Republica Moldova, Eduard Grama, scrie Mold-Street.

Idea a fost lansată inițial în perioada sovietică de către președinții de kolhozuri, care permanent se plângeau de starea proastă a lucrurilor în agricultură, și deoarece inițiativa veche vine de data aceasta chiar de la ministrul Agriculturii, subiectul merită o desfășurare pe larg.

Astfel, în cadrul unui interviu pentru presă ministrul Eduard Grama a argumentat necesitatea creării unei ”bănci de dezvoltare pentru agricultură”, afirmând următoarele: „Moldova acum are nevoie de o bancă de dezvoltare în domeniul agriculturii. Despre aceasta se vorbește deja de câțiva ani, dar până acum nu s-a făcut nimic. Toate țările din UE și din lume, care sunt pe cale de dezvoltare economică, au bănci de dezvoltare. Acestea își asumă anumite riscuri și investesc în proiecte riscante astfel stimulând dezvoltarea economică a țării. Agricultura, ca formă, este un proiect riscant”.

De ce președinți de kolhoz își doreau o bancă proprie

Adevărul este că astfel de idei au mai fost în trecut, dar erau relativ repede puse pe linie moartă. Dorința agricultorilor de a avea o bancă aparte pentru sector ba mocnea ca jăratecul în sobele țăranilor, ba se stingea, însă niciodată nu a luat foc. Raționamentele economice întotdeauna au avut o pondere absolută.

Argumentul forte pentru înființarea unei astfel de instituții este cel mai reușit descris – deși într-o manieră anecdotică – într-o carte din seria „Personalitatea țării”, dedicată lui Leonid Talmaci (primul guvernator al BNM). Autorul reface o discuție din 1992 a acestuia cu un președinte de kolhoz, care l-a informat că la adunarea anuală a întreprinderii agricole locale s-a decis crearea unei bănci proprii, deoarece ”cea din Orhei nu oferea credite”. Fiind întrebat de către șeful BNM de ce nu le mai sunt acordate credite, președintele kolhozului a spus că solicitanții nu le pot restitui pe cele vechi care continuă să genereze noi datorii. ”De aceea [agricultorii] au nevoie de o bancă proprie”, a precizat interlocutorul. Iar în privința capitalului pentru deschiderea băncii soluția kolhoznicului era la fel de simplă – capitalul trebuie să-l ofere Banca Naţională (!).

Ultima inițiativă pe larg discutată despre crearea unei bănci a fermierilor datează cu anul 2012, adică 20 de ani după prima discuție la acest subiect. Atunci ideea creării unei ”Bănci Țărănești” a re-apărut în sânul Federației Fermierilor din Moldova drept răspuns la condițiile continue de acces limitat a membrilor săi la credite bancare. Conceptul presupunea crearea unei organizații de microfinanțare (OMF), în baza rețelei teritoriale a Federației. Forma de OMF a fost selectată datorită faptului că acest tip de structură este mult mai flexibil comparativ cu o instituție financiară de tip bancă, sub aspectul creditării întreprinderilor mici și mijlocii în agricultură. Atunci cei din Federație au avut câteva runde de negocieri cu grupul financiar austriac Erste în vederea susținerii proiectului, însă în cele din urmă Erste a suspendat negocierile. Austriecii nu au acceptat proiectul, dar nici nu au refuzat în mod expres la parteneriat – discuțiile, ca și proiectul în sine, au rămas în suspans.

De ce anume Bancă de Dezvoltare?

În viziunea expusă de actualul ministru al Agriculturii o Bancă de Dezvoltare ar fi cea mai bună formă pentru finanțarea sectorului, iar pe marginea acestui subiect deja se poartă discuții atât cu Ministerul Finanțelor, cât și cu Banca Națională.

„E greu să ai în permanență gajuri, să fii credibil și, de aceea, Băncile de Dezvoltare sunt cele mai benefice pe domeniul agriculturii. Noi am venit cu inițiativa asta, ducem negocieri, discutăm și cu Ministerul Finanțelor și cu Banca Națională. Poate vom ajunge să avem și o Bancă de Dezvoltare,” a menționat funcționarul.

În general, în practica internațională activitatea Băncilor de Dezvoltare ajută statul să atingă soluționarea unor macro-obiective, inclusiv:

- Susținerea domeniilor prioritare și strategice ale statului;

- Sprijinirea dezvoltării economice durabile;

- Reducerea disparităților sociale.

De regulă, beneficiarii eligibili pentru produsele financiar-bancare specifice activității de bancă de dezvoltare manifestă un interes redus pentru ele și se confruntă cu dificultăți în accesarea resurselor bancare, deși reprezintă categorii de clienți cu profil de risc mai ridicat, dar cu potențial mare de a crea valoare adăugată și locuri de muncă (companii nou-înființate, ÎMM-uri, ONG-uri, asociații de dezvoltare intracomunitară, grupuri de acțiune locala etc.).

De asemenea, unele bănci de dezvoltare tind să finanțeze proiecte de infrastructură din sectorul public. Reieșind din profilul activităților descrise mai sus, băncile de dezvoltare nu se concentrează pe un singur sector, ci pe categorii de beneficiari care reprezintă sectoare variate. În acest sens, apare primul semn de întrebare referitor la fezabilitatea ideii venită de la Ministerul Agriculturii – este posibilă și are sens crearea unei bănci de dezvoltare exclusiv pentru agricultură în RM?

Și mai multe semne de întrebare la inițiativa respectivă apar atunci când analizăm sursele de finanțare a unei Bănci de Dezvoltare, iar acestea pot fi următoarele:

- Fonduri din bugetul public;

- Resurse provenite din programul de privatizare;

- Împrumuturi de pe piața internă care se contabilizează în dreptul datoriei publice etc.

Cu alte cuvinte, Banca de Dezvoltare nu are drept scop primar obținerea de profit și nici nu atrage depozite de la populație, iar resursele acesteia provin fie din fonduri publice, fie din mijloace pe care statul le garantează. Reieșind din sursele de finanțare, există o serie de exemple și constatări, care fac praf inițiativa privind înființarea unei bănci de dezvoltare în Republica Moldova:

Prăbușirea Băncii de Economii (BEM) – în anul 2013 când autoritățile au cedat pachetul de control majoritar de la BEM în mâini private, oficialitățile au insistat repetativ că statul nu este cel mai bun manager, și ulterior s-a dovedit că Guvernul într-adevăr a gestionat banca în cel mai prost mod posibil. O parte importantă din miliardul furat și ulterior trecut în datorie publică reprezintă credite neperformante acumulate de-a lungul anilor la BEM, când administrator era Guvernul, iar în acest sens percepţia colectivă ar putea fi extrem de negativă pentru crearea unei noi bănci cu prezența statului.

Lipsa banilor pentru asemenea proiecte – deschiderea unei Bănci de Dezvoltare pentru agricultură ar implica alocarea unor resurse bugetare sute de milioane de lei cel puțin, și reieșind din starea actuală austeră a finanțelor publice este greu de crezut că un astfel proiect și-ar găsi loc printre articolele de cheltuieli din bugetul public.

Respingerea legii privind creditul agricol și poziția tranșantă a Guvernului – poate cel mai puternic argument care demolează inițiativa de creare a unei instituții bancare special pentru agricultori este lipsa de entuziasm la Guvern, care chiar în anul curent a dat aviz negativ autorilor inițiativei lansate în vara anului 2015 un grup de deputați condus de președintele Parlamentului Andrian Candu. Grupul a propus un proiect pentru Legea cu privire la creditul agricol, care prevedea, în linii mari, următoarele:

- Creditul agricol se alocă de către bănci în colaborare cu Fondul de Stat de Garantare a Creditelor. Garanţia financiară se acordă de ODIMM.

- Creditele sunt alocate de către bănci la o rată flotantă calculată din rata de bază, stabilită de BNM, diminuată cu 5 puncte procentuale.

- Termenul de acordare a creditului este de cel puţin 3 ani.

- Creditul agricol se acordă beneficiarilor pentru activităţile curente de producţie agricolă.

Băncile comerciale dispun de facilităţi fiscale prin diminuarea impozitului pe venit datorat bugetului, egal cu mărimea venitului ratat ca rezultat al acordării creditelor preferenţiale în sectorul agricol, potrivit autorilor proiectului.

Verdictul Guvernului: Proiectul contravine legislaţiei

Însă în luna martie 2016, după o evaluare a impactului acestei inițiative legislative, Guvernul a adoptat o Hotărâre prin care comunică despre inoportunitatea promovării proiectului dat, menționând printre altele că „statul creează tuturor întreprinderilor condiţii juridice şi economice egale de gospodărire” și, astfel, nu există motive sau loc pentru favoruri agricultorilor.

Guvernul a constatat că „proiectul de lege cu privire la creditul agricol, contrar Legii cu privire la Instituţiile Financiare, Codului Civil şi altor acte normative în vigoare, stabileşte norme privind creditarea preferenţială a întreprinderilor din sectorul agricol, fără a ţine cont de regulile fundamentate de stabilire a ratelor de recreditare şi fără a identifica resursele ieftine necesare băncilor pentru creditarea sectorului agricol”.

În aceeași hotărâre se constată că la etapa actuală cadrul legal conţine suficiente reglementări aferente activităţii de creditare, care se atribuie inclusiv domeniului agricol, iar instituţiile bancare, nebancare, necomerciale existente la momentul actual oferă o gamă variată de produse, servicii, programe şi proiecte prin intermediul cărora întreprinzătorii din sectorul agrar pot beneficia de resurse financiare pentru activităţi operaţionale sau investiţii.

Constrângerile în creditarea sectorului

În același timp, Strategia Naţionala de Dezvoltare Agricolă şi Rurală pentru anii 2014-2020, adoptată în anul 2014, identifică principalele deficienţe sistemice în creditarea sectorului agricol, iată câteva dintre ele:

- Perioada scurtă de creditare, lipsa împrumuturilor pe termen lung (creditele de investiţii sunt de obicei pentru o durată de 3 ani, cu unele excepţii pentru 5 ani, și astfel este problematică finanţarea plantaţiilor multianuale sau a instalaţiilor post-recoltare cum ar fi depozitele frigorifice),

- Ratele înalte ale dobânzilor (15%-20% pe an),

- Politicile colaterale deficiente (exces de cerinţe de garantare, subevaluarea gajurilor de către bănci), combinate cu instrumentele slab dezvoltate de piaţă pentru facilitarea accesului la credite (fonduri de garanţii pentru împrumuturi, subvenţii la dobândă).

Totuși trebuie de menționat că problemele în creditarea agriculturii nu pot fi tratate doar unilateral din perspectiva sectorului bancar. Or, fermierilor le este dificil să se conformeze cerințelor aferente gajului și a demonstrării viabilității financiare inclusiv din cauza faptului că agricultura are cea mai înaltă pondere a sectorului informal din economie și respectiv datele oficiale prezentate de multe ori sunt mai proaste comparativ cu situația de facto.

În Strategia Naţională de Dezvoltare Agricolă şi Rurală autoritățile își propun printre altele și facilitarea accesului la pieţele de capital pentru fermieri. Ele constată că programele actuale de sprijinire a investiţiilor oferă instrumente importante pentru îmbunătăţirea accesului fermierilor la capital, iar eforturile pentru îmbunătăţirea accesului fermierilor la credite ar trebui să fie îndreptate spre:

- Crearea unui cadru de funcţionare pentru tranzacţiile de mărfuri garantate (fonduri de garantare, certificate de depozit);

- Transformarea pieţei funciare locale într-un activ mai atractiv pentru bănci;

- Reducerea riscurilor agricole prin atenuarea efectelor şi asigurarea riscurilor în agricultură.

Creditarea agriculturii – sub 8% din total

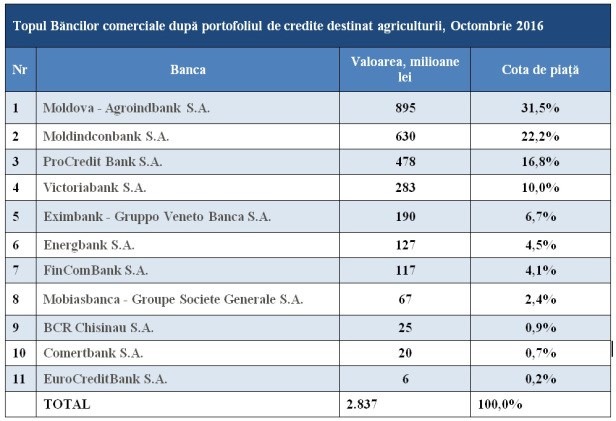

La finele lunii octombrie 2016, portofoliul de credite bancare pentru agricultori constituia 2 837 milioane lei sau 7,9% din totalul creditelor acordate de băncile comerciale. De la începutul anului soldul creditelor pentru agricultură a scăzut cu 5,3%, această reducere fiind în trend cu evoluția per ansamblu a creditării, care a consemnat un minus de 5,9%. Topul băncilor comerciale după volumul finanțărilor acordate agriculturii este condus de MAIB cu 895 milioane lei sau 31,5% din total, urmată de Moldinconbank și ProCreditBank cu cote de piață de 22,2, respectiv, 16,8%.

Totodată, la momentul actual sectorul agricol este în mare parte dependent de finanțările bancare. La finele anului 2015, împrumuturile acordate de organizațiile de microfinanțare în agricultură și industria alimentară au constituit 345 milioane lei, de aproape 9 ori mai puțin comparativ cu creditele bancare destinate agriculturii.

La etapa actuală, agricultura moldovenească continuă să piardă concurența cu țările din regiune și are nevoie de o modernizare profundă, odată cu măsuri de civilizare a pieţei interne, reducerea muncii informale și creşterea calităţii produselor. Deoarece agricultorii nu dispun de resursele necesare pentru investiții, iar autoritățile nu sunt capabile deocamdată să facă ordine pe piața financiară, întreaga poveste cu crearea unei Bănci de Dezvoltare a Agriculturii este o aruncare de praf în ochii fermierilor. Realist vorbind, aceștia vor rămâne încă mult timp la cheremul băncilor și fără ajutor efectiv din partea autorităților.

Inițiativa ministrului Agriculturii, având în vedere circumstanțele menționate mai sus, este una utopică și populistă – lipsită de argumentare economică și infezabilă.

Sursa: Mold-Street

Comentarii